作者:孙名琦 苗昕

(6月30日讯)近日,在TOF产品(本文中特指信托计划投资私募股权基金)备案过程中,出现了下述反馈意见:

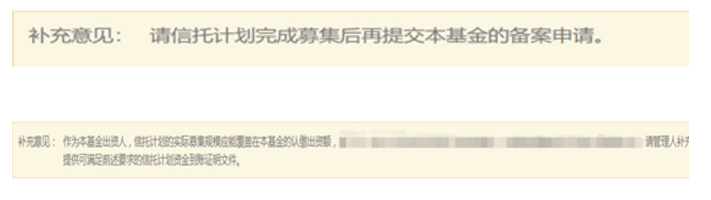

【补充意见:请信托计划完成募集后再提交本基金的备案申请。】

众所周知,自去年以来,对于信托非标,监管频现重手,压降融资类业务、限制地产额度等措施,极大地冲击了既有的信托业务模式。

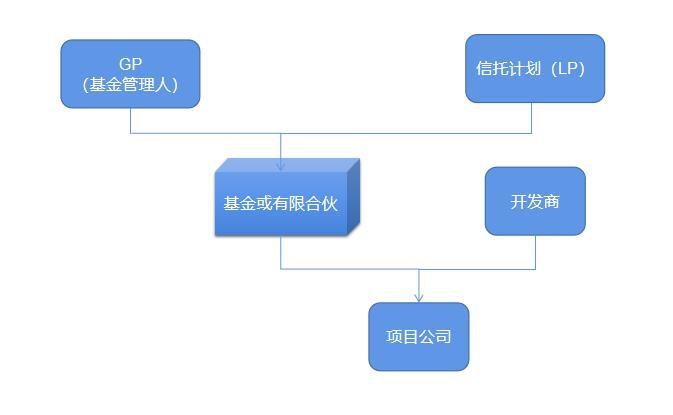

也正是在这一背景下,由于私募股权基金具有化“融资”为“投资”、变“地产”为“股权”的天然优势,可以帮助信托公司维持其非标、地产业务,TOF产品便日渐兴起。近一年来,大量TOF产品面世,在房地产领域,则更为明显。

然而,从我们正在操办的多个案例来看,上述反馈的频现,对TOF模式将又会是一次全新的挑战。

备案反馈在关注什么?

1. LP的后续出资能力

通常,信托计划往往不会在基金备案前对基金进行实质出资,TOF产品通常是先由信托计划象征性出资一定金额,待基金备案后,信托计划再进行实际募集并对基金进行出资。如此一来,基金备案时,便存在信托计划大额认缴但未实缴的情况,进而引出协会近来特别关注的高频反馈问题——投资者对于未实缴部分的后续出资能力问题。

此前,为突破封闭运作的规定,大量股权类基金采用关联主体(或表外主体)大额认缴的模式,基金备案后,再通过份额转让引入真实投资者,以变相实现后续募集。这种模式泛滥后,协会也适时推出了应对的“免疫”措施,要求投资者必须出具能够覆盖认缴金额的证明才能通过备案。而对于信托计划,由于是金融产品,协会以往通常不会质疑其出资能力。但是,最新的反馈,似乎终结了TOF结构可以豁免出资能力证明的“优惠政策”。

2. 变相突破封闭运作要求

由于信托计划可以分期募集、分期成立,而私募股权基金目前要求封闭运作(满足一定条件下的扩募情形除外)。如此,信托计划小额出资,便可帮助基金完成备案。后续信托计划分期募集,也就间接实现了基金的分期募集,这与协会对于股权基金封闭运作的要求是背道而驰的。因此,倒过来看,这种“原罪”的存在,导致协会终结TOF结构的“优惠政策”,只是时间问题。

3. 房地产领域金融监管政策的影响

TOF模式在房地产领域应用最为广泛,而当前各个监管条线都在限制资金大举流入房地产,在私募基金领域,协会也限制了地产基金的备案速度和数量。这种形势或多或少地也影响了协会对于TOF产品的审核尺度。

有哪些处理反馈的思路?

作为业内最早经手TOF产品的律师团队,近期密集与信托公司、基金管理人就上述反馈进行沟通,也见识了很多业内的处理思路,各有利弊,部分思路还存在合规的风险。

1. 避免信托计划在基金备案时出现

在基金备案环节,信托计划不出现,由基金管理人或信托公司安排主体先行认购基金,待基金完成备案后,再通过份额转让的模式引入信托计划,完成“曲线救国”。这一方案的核心在于,基金备案时代为出资的主体应具备非常好的财务实力且能够出具相应的证明文件,如财报、资产证明等,否则,仍无法通过备案。但是,这一思路的难点在于:第一,信托计划的“影子”很难找,甚至采用TOF结构的目的之一就是为了解决先前结构设计中没有合适主体的问题;第二,大规模的份额转让,现阶段也是协会的关注重点。备案通过后,后续的产品重大变更(根据备案材料清单的要求,合伙型基金的份额转让需履行产品重大变更的报备流程),也会遇到比较大的困难。

2. 借助过桥资金实现信托资金到账

如果信托层面配合,可以由过桥资金在信托计划层面完成出资,使信托计划账面资金满足其对基金的认缴规模以完成备案,后续,再通过信托份额的转让或信托计划的退款归还过桥资金。这一思路,虽然信托层面份额转让不会被协会关注(不穿透),但找到合适的过桥资金提供方以及过桥资金的成本分摊则成为难点。

3. 搭建组合基金,实现信托计划分期募集

将基金做成组合投资的模式,并且满足备案须知所规定的扩募要求,在备案时,基金的认缴规模设定为最终认缴规模的1/4,这样,信托计划的认缴规模也相应较低,信托公司再安排自有资金或通过募集完成该部分实缴。后续,信托计划仍然可以根据实际情况进行分期募集、分期投资。这一处理思路本身没有问题,但贯彻此处理思路涉及到项目端、资金端以及投资端多个层面的协调工作,难度较大,需要的技术水准也高很多。

结 语

在目前“备案难”的大环境下,严格按照协会的要求操作,待信托计划募集完毕再提交基金备案,固然是最稳妥的方式。但是,由于各TOF产品的架构和商业要素不尽相同,并不是所有产品都能达到协会的标准,管理人需要结合自身实际情况,针对具体的产品,全盘谋划,找到合理、合规、合法的解决方案。此时,咨询专业律师的专业意见,了解最新的审核口径,有针对性地设计基金结构,应对反馈,是更为有效的方法。

产融公会 & 启金智库 于 2021年7月03-04日(周六日)在 北京 打造《地产基金:投融管退/城市更新/夹层投资/收并购/税务筹划/风险防控实务专题》,汇聚8位资深一线专业人士,构筑分享授课体系,通过四大专题主讲/闭门研讨会和交流晚宴等内容,呈现一场实务交流的行业盛宴!内容围绕:①新形势下地产基金夹层股权投资;②地产基金(信托)股权投资收益与风控:投前研判、方案设计、项目管理及模拟清算退出实务;③房地产股权收购和资产收购的实务、税务筹划以及涉及破产重整和破产清算的涉税问题、税收优惠政策解析;④私募地产股权投资基金监管政策、投资标准、交易架构、交易条款及其主要争议;⑤城市更新基金的运作及科技地产的创新实践;⑥地产基金投资数据中心实务;⑦吸引外资成立地产基金及投资项目实践等内容展开。

启金智库

我们,链接金融与产业……

秉承“启明财智、产金融合、学研为用”的宗旨,面向金融、企业、法律、财税的相关专业人士,在投资银行、资产管理、财富管理、企业(项目)财税、公司(基金)治理、金融科技等领域,提供培训、论坛、沙龙、咨询服务的智库型企业。

已在地产金融、国资金融、特资金融、IPO上市并购、PE股权投资、产业链和供应链金融、证券投资、普惠金融、资产证券化、非标转标、票据金融、跨境金融、理财和家族办公室等业务方面,积累了前沿成果并不断更新。

启金智库 还联合多家机构成立《产融公会》,旨在以金融为助力,以产业为基石,强化金融服务,深化产业发展,打造链接金融与产业的高效型社群组织。