目前险资的大类资产配置,不再局限于传统性资产,股权投资和S基金份额成为新宠。

一、前言

股权投资市场中,保险资金扮演绝对主力的角色。

保险资金指险资机构以本外币计价的资本金、公积金、未分配利润、各项准备金以及其他资金。

保险资金最大的特点是长期资本,能够以长线视角“滴管”进入实体经济,解决实体经济的融资问题。

未来长期低利率环境叠加资产荒、信用压力大背景下,保险资金的大类资产配置,不再局限于传统性资产,开始拓展至另类资产,股权投资以及S基金份额成为新宠。

2021年,各类险企都在积极出击,捕捉各类股权私募投资以及二级份额交易机会,并呈现出百花齐放的投资路径。

二、险资股权投资的特点

通常来讲,险资投向股权资产有两个资金来源:

1)险企资本金和保险产品的责任准备金。寿险公司运用万能、分红和投资连结保险产品的资金,财险公司则运用非预定收益投资型保险产品的资金。这类资金的投资属于间接模式投向股权,投资范围更加多元。

2)险企的自有资金、与标的资产匹配的责任准备金,通常辐射险企相关联机构的股权类投资。

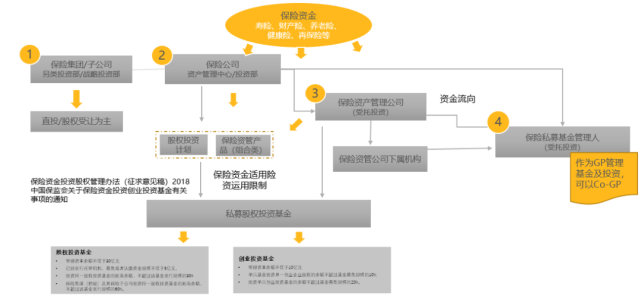

险资机构参与股权投资,有不同的实体形式。

具体包括:

1)大型保险集团/子公司,以战略布局为主挑选标的;

2)保险公司,内部的资产管理部门或自主投资部门负责,以匹配负债为目的挑选标的;

3)保险系资产管理公司,受保险账户持有人要求进行委托投资;

4)保险系私募基金管理人,受特定客户设立资管计划/私募基金产品,展开委托投资。

2018年,监管层发布《保险资金投资股权管理办法(征求意见稿)》,不再限制保险资金财务性股权投资和重大股权投资的行业范围,通过“负面清单+正面引导”机制提升保险资金服务实体经济能力。

中国保险资产管理业协会的报告显示:2020年参与调研的险资,参与股权投资方式各异:寿险、产险以未上市企业股权(非保险类)和股权投资基金(非保险系)为主,分别占比75%、68%;保险集团以未上市企业股权为主,合计占比98%;再保险以股权投资计划和未上市企业股权(非保险类)为主,合计占比68%。

三、保险集团的“巨无霸”的直投路径

中国大型险资机构参与股权投资时,直接投资的色彩浓厚,通常能见到主动发起的案例。

2020-2021年“年关”之时,中国人寿有两笔投资凸显了“巨无霸”机构的策略。

通常来讲,大型险资的股权投资以战略布局为主,因此专注于不动产、基础设施、医疗健康、企业服务、能源升级等与其战略契合的投资项目。

据中国人寿公告,2020年12月31日中国人寿订立合伙协议,成立了两只私募基金,即中关村科学城科技创新空间资源投资基金(有限合伙)、国寿铁建基础设施投资基金(有限合伙),分别认缴出资47.5亿元、140亿元。

上述私募的管理人均为国寿资本投资有限公司,这是中国人寿的间接全资子公司。

四、保险资金 S基金模式

保险资金的投资特点期限最长、风险偏好最低、约束条件较多,而S基S基金投资能够降低盲池风险(底层资产确定性更大)且能够降低J曲线效应(缩短投资周期),根据以往统计数据来看,S基金在基金净回报和净IRR方面的平均表现要高于一般私募基金的平均表现,能为投资人带来更为优异的回报。

“2021年以来,S基金也进入险资的投资版图。保险资金参与S基金市场,有哪些投资模式?”

模式一:中小型险资“组团”

2021年9月,北京国科汇金股权投资基金合伙企业(有限合伙)出现多笔S级份额转让,新增的买方名单中有三家中小型险资。

这三家机构分别为百年人寿保险股份有限公司、大家人寿保险股份有限公司、诚泰财产保险股份有限公司。

国科汇金股权投资基金幕后老板大有来头,是中国科技产业投资管理有限公司,可见险资瞄准了战略新兴产业投资版图。

值得注意的是,上述三家中小型险资一同参与受让S基金,并非巧合,而是有着相同底层配置逻辑。

上述险资以公司名义参与,由内部的资产管理部门/投资部门负责组合配置,直接投资能力相对弱于大型险资,相对更看重二级市场的转让机会,底层逻辑是寻找与负债端期限、成本、现金流匹配的资产,对流动性要求比大型险资更高,因此综合性基金、专项基金成为重点物色对象,因此可以看到中小型机构“组团出现”的投资场景。

模式二:养老保险金“打破边界”

2021年2月1日,国投(上海)科技成果转化创业投资基金企业(有限合伙)的S份额出现转让动向,受让方为长江养老保险股份有限公司。

长江养老保险是中国太保旗下的公司,专注于养老金管理,拥有该领域的“全牌照”,即基本养老保险基金投资管理、企业年金基金管理、职业年金基金管理、养老保障管理、养老资产管理等业务牌照。

养老金具有配置久期长、来源稳定等特征,是优质长线资本的核心代表。

以往,养老金保险金主要配置银行存款、债券和股票,并参与国家重大工程和重大项目建设投资,另类投资的身影难以捕捉。

这与养老保险金的底层配置逻辑有关。

通常来讲,险资主要覆盖两大支柱,包括基本养老金(第一支柱)、企业年金和职业年金(第二支柱)。

其中,第二支柱的资金配置长期以来偏向“保守”,直接对接实体经济的产品通道中,以银行存款、直接配置企业债券和股票为主,但通过股权等另类投资模式流向实体经济的较少。

长江养老保险受让科技成果转化类基金二级份额,则是一种突破性尝试,可以将未上市股权资产纳入到投资组合,反映出风险偏好的变化以及对资产配置多元化的新需求。

值得注意的是,上述科技成果转化类基金LP名单中,有长江养老保险母公司中国太保,以及另一个险资巨头中国人寿。

这个投资案例中,中国太保“母子”公司均参与其中,体现险资参与S基金的“集团化”新风向。

模式三:内部孵化S基金

2021年6月,光大控股设立一只目标规模10亿元的S基金,共同出资方有光大永明人寿。

这只S基金定位于协同保险资金属性,一期将优先投向与保险资金属性匹配度较高的优质资产包,首期募集规模达到4亿元人民币。

这只S基金具有浓厚的险资属性,未来将辐射医疗健康、高科技、大消费等行业,这都是与保险行业属性关联度高的大型行业。

据悉,该基金物色二级市场时,重点考虑以协议转让方式获得具有稳定分红现金流的标的,在持有期间可以贡献稳定的现金分红等。

值得注意的是,这是光大控股战略协同部门孵化设立的S基金,险资机构直接担任LP角色。

《私募股权基金(含S基金)的投资尽调、关键条款设计、退出策略及二手份额交易实务和案例专题培训》

培训时间:2022年4月1-2日(周五/六)上午9:00-12:00,下午14:00-17:00

培训形式:在线会议(疫情原因线下无法开展)

【第一讲】PE项目尽职调查中影响股权投资的重要法律问题精讲——投资人视角

【第二讲】S交易和S基金法律合规要点及避坑指南

【第三讲】私募股权投资的投前尽调、风险控制、关键投资条款设计实务和案例解析

【第四讲】私募股权投资的投后管理和退出风险管理实务及案例分析

官网网址:http://www.qijin-finance.com/goods/show/410

报名联系:13693620987(电话微信同号)