作者|丁盛 郭杰群「清华大学五道口EMBA;麻省理工宁波(中国)供应链创新学院院长、清华大学货币政策与金融稳定研究中心副主任」

发表日期:2019年11月

资产证券化在我国实践应用中,普遍被认为是一种融资手段。自2015年我国出现以商业不动产抵押贷款为底层资产进行融资的资产证券化产品以来,不动产开发商使用资产证券化的规模越来越大。本文在分析我国不动产开发商获得开发资金的途径之后,对目前供应链金融资产证券化进行了探讨。笔者认为,当前不动产开发商的供应链金融资产证券化模式存在一定的风险,值得关注。

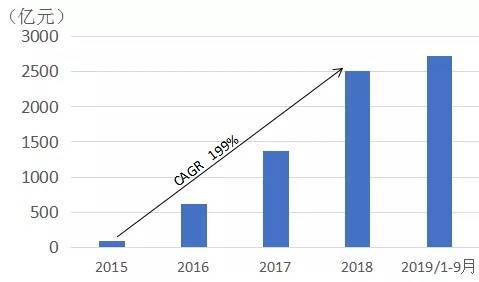

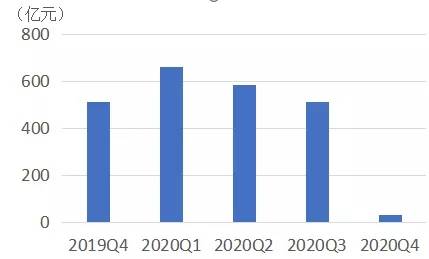

图1 我国不动产类资产证券化发行规模变迁

资料来源:厦门国金ABS云平台。

不动产开发商获得开发资金的途径

不动产开发商在开发不动产项目时,一般会以两种方式解决开发工程中的投入资金(如开发工程款、材料款)问题。第一,对于资信较强的不动产开发商以所开发不动产项目的“四证”向银行申请开发贷款;第二,对于资信较弱或规模较小的不动产开发商在无法取得银行开发贷款时,采取总承包商垫资建设。

由于我国存在不动产项目预售制,因此,回笼现金流可以用于开发工程款项的支付。由此也导致国内不动产开发商和上游工程施工单位、材料供应商之间的款项支付一般较少采取其他的融资方式。

但是,原中国银监会于2009年7月发布了《固定资产贷款管理暂行办法》。其中第二十四条明确规定:贷款人(即银行业金融机构)应通过贷款人受托支付或借款人自主支付的方式对贷款资金的支付进行管理与控制。其中,贷款人受托支付是指贷款人根据借款人的提款申请和支付委托,将贷款资金支付给符合合同约定用途的借款人交易对手。因此,为了满足监管要求,各家银行在随后自行制定的《房地产开发贷款管理办法》中均要求开发贷款需要按照受托支付方式进行贷款资金的支付。在实践中,金融机构通常先将款项转入不动产开发商在银行的托管账户,之后再定向将部分资金支付给供应商账户。由于大部分未转至供应商账户的资金沉淀在开发商的银行托管账户,不动产开发商的整体开发贷款资金使用效率降低,真实的开发贷款资金成本远超借款合同中约定的借款利率。为减少影响,部分开发商采取按月分多笔提取开发贷款以降低资金沉淀金额,但该方式却给银行和开发商增加了较大的工作量;不但如此,在银行较为强势的融资环境下,银行往往不愿配合开发商的诉求。为此,比较普遍的规避方式是开发商超额支付施工总承包商的施工款项并随后向施工总承包商借款。但该方式显然增加了开发商的资金安全性的风险,且银行亦会遇到金融监管机构检查时的合规风险。

供应链金融与传统开发贷比较

任何企业的存在都处于一个网络之中。它们一定会与其他企业和客户发生交易关系,形成一个链体,在一端体现为买方,在另一端体现为卖方。当链体变得复杂,它们有限的运营资金会被锁定在交易之中,如应收账款。因此,增加运营资金的周转率、提高运营资金的使用效率是所有企业管理的关注点。

供应链金融是新兴领域,其定义至今尚未有共识。从广义上来看,它是对链体中所产生的财务进行管理的过程;从狭义上来看,它是为链体中的供应商提供融资的解决方案,如反向保理。因此,狭义供应链金融也被称为供应商融资。但不论何种定义,供应链金融都是一种协作性的金融解决方案,它将交易卖方和买方看成协作而不是竞争关系。其目的不但是为卖方提供融资手段,同时也为买方提供更具柔性的支付条款,如应付账款期限的延长。协作的最终结果是整个链体的受益,如资金流断裂风险的减少。

在当前,我国不动产开发商所使用的供应链金融主要是指狭义供应链金融。在实践中的具体做法为:不动产开发商以商业承兑汇票向施工企业、供应商进行款项支付或者与施工企业、供应商确定一个款项支付的账期并对该应收账款进行确认;同时,不动产开发商协调其合作银行或保理商以不动产开发商自身作为核心企业,并对与施工企业、供应商所签署的合同以及交易历史情况进行综合评估,对施工企业和供应商逐一确定授信额度;再由施工企业和供应商在该授信额度内凭核心企业的商业承兑汇票向银行进行贴现或者以向保理商转让应收账款方式获取资金。整个流程必须由不动产开发商主导。恒大研究院有关数据显示,我国不动产开发商各项应付款占到开发资金来源的22%左右,规模庞大。

对比不动产开发商的传统开发贷款,供应链金融有诸多优势。第一,提高运营资金的使用效率。开发贷款除了受制于上述受托支付的问题而导致资金使用效率低下之外,开发贷款还受限于银行表内信贷规模、金融监管政策变动。而供应链金融盘活了存量资产,也不直接占用银行的授信、不增加有息负债。第二,降低不动产项目整体的税负水平。在实践中,施工企业、供应商往往会把账期增加的资金成本转嫁到投标时的各项报价之中,对不动产开发商来说,当不动产项目公司获取的利息发票转变为施工成本后,会增加项目在土地增值税上的可抵扣成本,进而降低项目整体的税负水平。第三,有助于控制流动负债率。我国大多数不动产开发商流动负债率已经很高,因此加强对资金杠杆的控制是企业财务管理中需要关注的要点。由于企业表外负债可以降低企业净负债率,在资本市场对企业有很大帮助,因此,虽然在不动产开发商的融资中,表外融资成本远远大于表内融资,但很多不动产开发商仍对表外融资趋之若鹜。供应链金融可以延长不动产开发商的应付账款期限,因此在某种程度上有助于降低流动负债率。

但是,通过银行贴现或者向保理商转让应收账款方式解决供应商融资的供应链金融方案也面临一定的限制。这主要体现在以下几个方面。第一,银行信贷规模和工程支付之间的阶段性可能不匹配。比如,临近季度末或年末时点,银行信贷规模往往紧缺,而供应商付款金额却最为旺盛,资金供需矛盾较大。第二,银行信贷成本变动较大,阶段性融资成本过高。随着信贷规模的变化,往往融资成本也会随之调整,信贷规模紧缺时会导致资金价格飞涨。第三,不动产开发商、银行、供应商沟通协调成本较高。不动产项目的施工企业和材料供应商往往比较分散而且地域化明显,导致供应商的数量巨大;并且供应商资质和实力规模一般;银行在调研和授信的过程中,虽然借助了核心企业对物流、资金流、信息流的强控制能力,减少了金融机构向中小企业放款的信用风险,但仍需要投入大量的人力成本,投入产出的回报不高。同时,为了平衡与合作银行业务合作规模的问题,单家供应商需要对接多家银行,进一步导致地产开发商、供应商以及银行沟通协调的难度增加。第四,保理商本身面临资金规模小和成本高的困境。保理商在我国落地时间还不长,法律、财税制度还不完善,商业模式、定位还不清晰,因此,行业仍面临发展困境,特别是由于保理商资金主要依赖自有资本金、股东借款、银行融资,且有杠杆限制,因此规模难以扩大。

供应链金融资产证券化及潜在风险

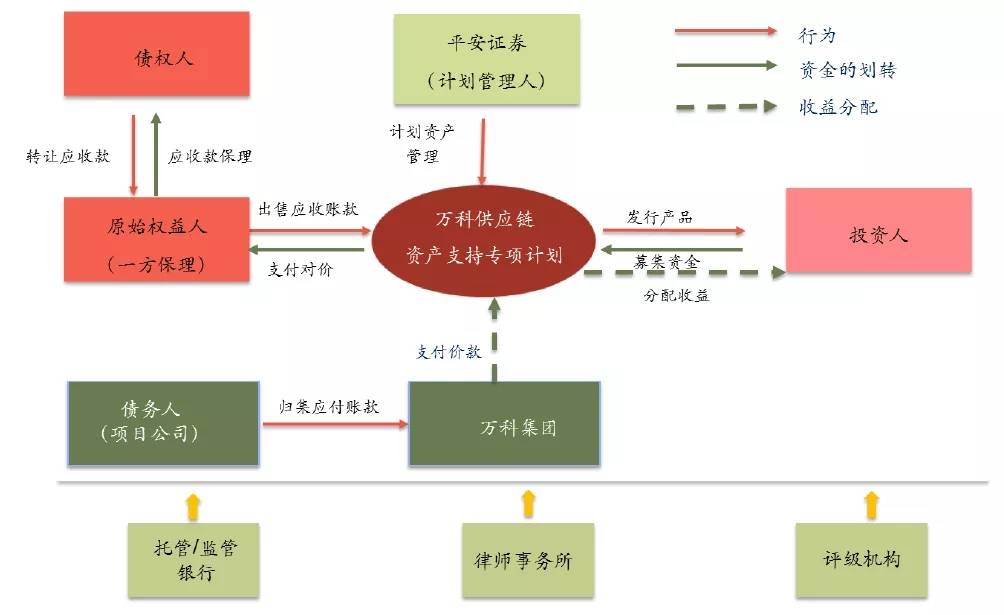

资产证券化为保理商提供了一个极好的融资渠道。2016年,万科参与了万科供应链金融1号资产支持专项计划的发行。这是一项典型的反向保理资产证券化产品。交易机构中的“债务人”为万科股份及万科下属公司;“债权人”为向债务人提供贸易服务或境内工程承包服务而享有未到期应收账款债权的供应商。该项目涉及来自242个债权人的808笔应收账款,总金额17.2亿元,单笔应收账款平均未偿余额仅213万元。

图2 万科供应链金融1号资产支持专项计划结构图

资料来源:万科供应链金融1号资产支持专项计划说明书。

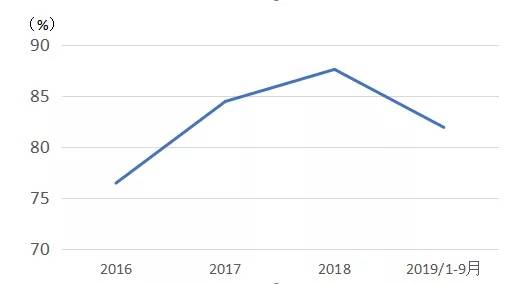

万科供应链金融1号资产支持专项计划的成功发行使得不动产开发商意识到反向保理资产证券化有助于解决与其交易的供应商和工程承包商的融资问题。图3显示在反向保理资产证券化的应用中,不动产开发商是最热衷的企业类型,超过75%的企业都来自不动产开发商。在2019年前9个月,不动产开发商的占比减少,主要是由于万科与碧桂园的发行额减少,以及非不动产开发商(如蚂蚁金服、中建、中国电建等)的使用额度的增加。

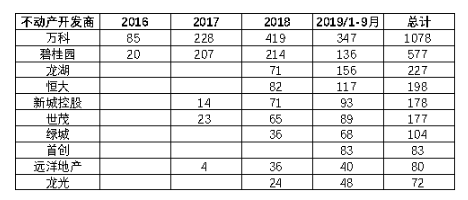

在最大的10家使用反向保理资产证券化的不动产开发商中,除了万科和碧桂园在2019年的总量有所下降外,其他不动产开发商的使用力度都在加强。

图3 我国不动产开发商供应链金融资产证券化在反向保理资产证券化产品总额占比

资料来源:厦门国金ABS云平台。

图4 我国最大10家使用供应链金融资产证券化的不动产开发商供应链金融反向保理ABS发行规模(亿元)

资料来源:厦门国金ABS云平台。

我国当前不动产开发商在反向保理支持证券化的运用中,存在一定风险。

第一,不动产开发商过度融资的问题。不动产开发商反向保理资产证券化产品的还款来源是开发商。应付账款体现为不动产开发商的债务,在资产证券化过程中无需不动产项目抵押。但是,部分高杠杆不动产开发商在发起反向保理资产证券化的同时,仍然以不动产项目抵押办理开发贷款等银行融资。同时由于预售资金监管制度的存在,预售资金也需要定向支付施工款项和材料款,但不动产开发商在使用反向保理方式支付工程款的同时也可以采取其他手段解活预售监管资金,因此增加了就单一项目的融资额度。并且,不规范途径的存在使得融资可能并未用于本项目开发,这进一步增加资金挪用的风险。

第二,强周期的地产行情下资金兑付集中的问题。地产行情呈现极强的周期性。在行情下滑时,所有地产开发商均无法幸免,这导致开发商保理资产证券化产品兑付或出现系统性的兑付压力。从未来几个季度中不动产开发商反向保理资产证券化产品所面临的兑付本金总额来看,目前反向保理资产证券化产品期限普遍较短,因此就目前存量产品而言,在2021年兑付的总量较少。

第三,保理资产真实性的问题。不动产开发商和上游企业之间往往形成极强的利益一致性,也存在部分不动产开发商的上游企业与其本身或者其股东为关联企业。因此,需要警惕不动产开发商和上游企业合谋作假、套取资金的情况出现。

图5 不动产开发商反向保理资产证券化产品各季度兑付金额

资料来源:厦门国金ABS云平台。

总之,供应链金融资产证券化为不动产开发商提供了一个有效的金融工具,是解决中小供应商融资难、融资贵的有效手段。但是我国目前在实际中也存在一些规避监管行为或不严格的操作模式。为减少由此引发的风险,规范市场、加强对不动产开发商供应链金融资产证券化的业务监管值得重视。■